Ooit was de staalindustrie de ruggengraat van de Westerse economie. Zonder kolen en staal was de industriële revolutie op een fiasco uitgelopen. De oprichting van de Europese Gemeenschap voor Kolen en Staal (EGKS) in 1951 onderstreepte het belang dat de politiek in Europa hechtte aan het goed organiseren van de staalmarkt om zo onnodige spanningen tussen landen te voorkomen.

In de 21ste eeuw is er nog weinig wat herinnert aan de ooit zo dominante positie van staal. Integendeel, de sector is verworden tot een semi permanent zorgenkindje dat zich van crisis naar crisis sleept en dat bij herhaling voor steun aanklopt bij de diverse overheden.

Anno 2015 verkeert de Europese staalindustrie weer in een crisis. Voor het ontstaan van die crisis zijn verschillende oorzaken aan te wijzen. De eerste oorzaak is de lage benuttingsgraad van de bestaande productiecapaciteit. Volgens the World Steel Association is die tot onder 70% gedaald. Dat is vooral te wijten aan een zwakke wereldwijde vraag naar staal. De opvallende uitzondering is Europa. Daar steeg in juli de vraag met maar liefst 4%. Een geluk bij een ongeluk is dat door de zwakke vraag de prijzen fors gedaald zijn. Daardoor zetten steeds meer bedrijven een streep door hun plannen om hun capaciteit uit te breiden. Desondanks ziet het er niet naar uit dat de benuttingsgraad snel gaat verbeteren. Volgens analisten kan het wel tot 2020 duren voordat die benuttingsgraad weer in de buurt van 80% komt. Ze gaan dan uit van een gemiddelde groei van de vraag met 2%.

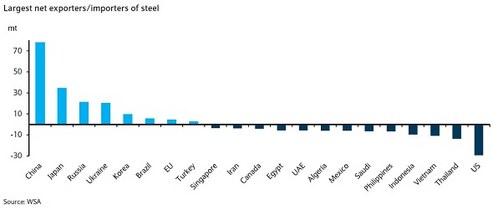

De tweede oorzaak hangt ten nauwste samen met de eerste. Grote staalproducenten als China, Brazilië en Rusland zien de binnenlandse vraag door de inzakkende economische groei opdrogen. Ze zoeken daarom het pad van de export om hun productie alsnog aan de man te brengen. China zal dit jaar ongeveer 100 miljoen exporteren. Dat is meer dan de totale productie van de Verenigde Staten. De belangrijkste afzetmarkten zijn juist de Verenigde Staten en Europa. De recente devaluatie van de yuan geeft de Chinese exportinspanning nog een extra duwtje in de rug.

In een reactie op de snel stijgende importen proberen bedrijven in de VS de politiek te bewegen een meer protectionistisch beleid te gaan voeren. Verschillende Amerikaanse bedrijven hebben bovendien een rechtszaak aangespannen tegen Chinese bedrijven. Ze beschuldigen die bedrijven ervan hun producten op de Amerikaanse markt te dumpen. Als Amerikaanse bedrijven erin slagen gehoor te vinden bij de politiek, dan moet Europa het ergste vrezen. De exportstroom naar de VS zal wegdraaien naar Europa. De voortekenen zijn wat dat betreft niet gunstig. In de periode van januari tot mei stegen de Chinese en Russische importen met 8%. Rusland heeft nu een marktaandeel van 17% op de Europese importmarkten en China zelfs van 27%.

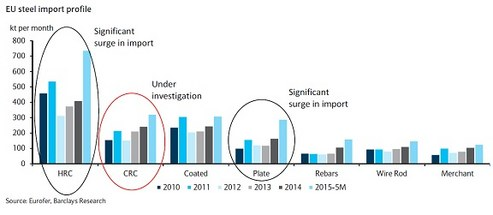

Europa is zich wel degelijk bewust van het gevaar dat landen als China en Rusland hun overcapaciteit op de Europese markt dumpen. De Europese commissie heeft al anti dumping maatregelen getroffen en in navolging van de Verenigde Staten worden de mogelijkheden van een uitbreiding van protectionistische maatregelen bekeken. Dat gebeurt aan de hand van de importstatistieken van de verschillende staalsoorten.

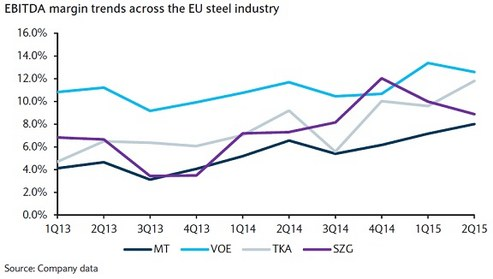

Van belang is echter bij het ontwikkelen van een meer protectionistisch beleid hoe het met de Europese staalbedrijven gaat. Als de winstgevendheid zich naar tevredenheid ontwikkelt, dan zullen protectionistische maatregelen op de lange baan geschoven worden. Uit bijgevoegde grafiek blijkt dat die bedrijven er in de eerste helft van 2015 in geslaagd zijn de marges op peil te houden. Dat geldt beslist voor ArcelorMittal dat een beter dan verwacht 2de kwartaal kende.a

Het operationeel resultaat (EBITDA) liet een lichte verbetering zien ten opzichte van het 1ste kwartaal van 2015. De uitkomst van $ 1,399 miljard was ook beter dan de consensusuitkomst van $ 1,34 miljard. De beter dan verwachte uitkomst kwam bijna volledig op naam van de thuismarkt. ArcelorMittal slaagde erin 7% meer op deze markt af te zetten. Europa wordt steeds belangrijker voor Arcelor. De Europese staaldivisie is nu goed voor ongeveer 45% van het operationele resultaat. Dat is een forse verbetering ten opzichte van de jaren 2011 – 2014, toen het aandeel bleef steken op 25%. Aan het einde van het 2de kwartaal bedroeg de netto schuld van het bedrijf $ 16,6 miljard. Dat was een daling van 1% vergeleken met het 1ste kwartaal.

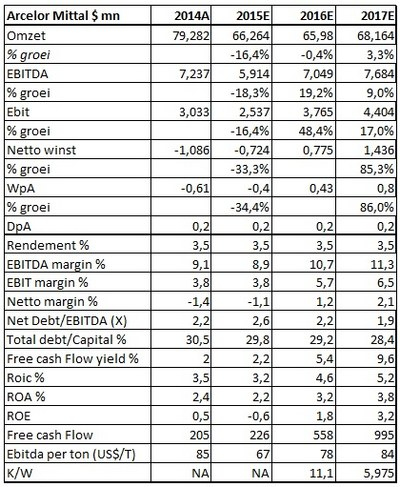

Ondanks de moeilijke omstandigheden op de staalmarkt toonde het management zich aan het einde van het 2de kwartaal nog tamelijk optimistisch voor de rest van 2015. De wereldwijde vraag naar staal zou de laatste 2 kwartalen van 2015 niet meer groeien. Dat was te wijten aan stagnerende markten in de Opkomende Landen en in de Verenigde Staten. Arcelor was toen van mening de eigen afzet met 3,5% te kunnen laten groeien dankzij een sterke Europese vraag. Het management herhaalde dat het operationele resultaat (EBITDA) zal uitkomen op een bedrag tussen $ 6,0 – $ 7,0 miljard. De netto schuld zou terug kunnen naar $ 15 miljard.

Uit cijfers over de maand augustus blijkt dat de visie van het management niet overdreven optimistisch is. Wereldwijd staan productie en vraag onder druk. In de Verenigde Staten nam de productie met maar liefst 10% toe ten opzichte van een jaar eerder, maar in Europa bleef de productie in tact. Hetzelfde geldt voor de vraag. Waar landen als de Verenigde Staten en China opnieuw de vraag naar staal zien dalen, laat Europa in de maand augustus een plus van 4% zien ten opzichte van de maand juli. Dat neemt echter niet weg dat de koers van de staalsector in augustus een daling laat zien van 15%. Een van de grootste slachtoffers is ArcelorMittal dat de koers in een jaar tijd met 60% zal dalen. Alleen al in augustus bedroeg de daling 25%.

Die daling lijkt overdreven. De cijfers over het 2de kwartaal laten zien dat Arcelor zeer wel in staat is om profijt te trekken van het herstel van de vraag op de Europese markt. Het is bovendien waarschijnlijk dat de vraag in de Verenigde Staten licht gaat herstellen in de rest van 2015. De auto-industrie en de bouw blijven goed presteren. De VS en Europa zijn samen goed voor 70% van de omzet van het staalbedrijf. Daarnaast lijkt ArcelorMittal intern de zaken goed op orde te hebben. Aan het einde van het 2de kwartaal bedroeg de kaspositie $ 4,7 miljard. Nog in april had het bovendien nog een kredietlijn geopend met een waarde van € 6 miljard. De schuld heeft een gemiddelde looptijd van 6,3 jaar. Het bedrijf heeft ook zijn liquiditeitsbehoefte de afgelopen jaren fors omlaag weten te brengen. Bedroeg de capex in 2012 nog $ 7,7 miljard, in 2015 zal die naar schatting € 3,0 miljard bedragen. In diezelfde jaren zijn ook de rentebetalingen fors omlaag gegaan en wel van $ 1,9 miljard naar $ 1,4 miljard.

ArcelorMittal lijkt derhalve in staat om de huidige storm op de staalmarkt te doorstaan. Temeer ook omdat het bedrijf nog in september de guidance van juli herhaald heeft. De koersdaling lijkt derhalve doorgeslagen. Dat wil weer niet automatisch zeggen dat het huidige koersniveau een mooi instapmoment is. Van een duidelijk herstel buiten Europa is immers nog geen sprake en dus overheersen twijfel en onzekerheid. Ondanks de aantrekkelijke waardering en een mooi dividendrendement denken we dat het aandeel niet geschikt is voor de defensieve portefeuille. Het aandeel verdient wel een koopadvies voor de gebalanceerde en offensieve portefeuille!

Figuur 1 Kerncijfers ArcelorMittal

Koers: $ 4,78

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.

Een verwijzing namens de titelfoto: https://flic.kr/p/aCYusW

5 gedachten over “ArcelorMittal koopwaardig”

Je kunt beter levensmiddelen kopen, omdat we moeten blijven eten. Bijvoorbeeld bier doet het heel erg goed in crisistijd. Bovendien profiteren ze van groei in de opkomende markten. Staal is over en China produceert dit veel goedkoper. Dit jaar is Arcelor Mittal de grootste verliezer.

Zou eerlik gezegd ook niet weten waarom je Arcelor zou moeten hebben, grondstoffen zitten in een dalende trend voor de komende jaren en daar pikken zij ook een graantje van mee…

Vandaag winstwaarschuwing Arcelor Mittal.

Bieroorlog is veel aantrekkelijker. Vraag naar bier stijgt nog wel.

“n het verleden behaalde rendementen bieden geen garantie voor de toekomst.”

Had ik maar op 5 euro alles verkocht. Dit afgelopen 2 weken met meer dan 20% gedaald. Ik zit er vanaf de 30 euro in. Ik heb een paar keer gemiddeld, met de emissie meegedaan en ik sta met dit aandeel nog op een flink verlies. Het is een casino aandeel, Het is vaker rood dan zwart!

Er is niets ‘casino’ aan dit aandeel.. Het volgt gewoon een vaste structuur, die je ziet, of niet…