Warren Buffett zei ooit: “Dividenden helpen me om geld te verdienen terwijl ik slaap.” Met zijn beleggingsfonds Berkshire Hathaway staat hij voorgesorteerd om in 2023 voor maar liefst $6 miljard aan dividenden te ontvangen. Hij profiteert van een algemene trend: in 2022 bedroeg de dividendgroei wereldwijd gemiddeld 9%. Vooral grote betalers, zoals energiemaatschappijen en financiële dienstverleners, doen het goed op de beurs. We zien kansen voor een dividendstrategie op zowel korte als lange termijn.

In 2022 $2,6 biljoen aan dividenden en aandeleninkoop

Zowel de dividenden als de aandeleninkopen bereikten vorig jaar records. De dividenden stegen wereldwijd tot bijna $1,6 miljard, een groei van 9%. Dat is ruim meer dan de gemiddelde groei van 5 à 6% op lange termijn. Maar liefst 90% van de bedrijven hielden hun dividend constant of verhoogden het zelfs. De kar werd getrokken door de energiesector en bedrijven in Azië.

Daarnaast werden voor een recordbedrag van bijna $1 biljoen Amerikaanse aandelen teruggekocht. Belastingtechnische redenen maken de Verenigde Staten het enige land waar aandeleninkoop vaak de voorkeur krijgt boven het uitbetalen van dividend als men geld terug wil geven aan de aandeelhouder. De aangekondigde aandeleninkopen in januari waren verrassend hoog: drie keer zoveel als gebruikelijk. En dat ondanks de nieuwe ‘buy back’-belasting van 1%.

Vooruitzicht voor 2023

De dividendgroei zal dit jaar vermoedelijk lager zijn, want in het algemeen staan de bedrijfswinsten onder druk. Daar staat tegenover dat het deel van de bedrijfswinsten dat wordt uitbetaald met 50% nog steeds onder het lange-termijngemiddelde ligt. De grootste betalers staan er goed voor: energiebedrijven profiteren van aanhoudend hoge olie- en gasprijzen, financiële instellingen van stijgende rentes. Positieve uitschieters worden verwacht in bijvoorbeeld opkomende markten, Duitsland en de vrijetijdssector. Sporadische tegenvallers zagen we onlangs bij mijnbouwbedrijven BHP en Rio Tinto en kunnen we in de toekomst wellicht verwachten van geplaagde bedrijven zoals Philips en Intel.

Kansen op korte termijn

De beleggingsstijl die mikt op aandelen met een hoog dividendrendement deed het goed in 2022. Toonaangevende aandelen- en obligatie-indices werden moeiteloos verslagen. Maar begin 2023 waren de rollen omgedraaid. Daarvoor zien we drie oorzaken. Ten eerste, de verliezers van 2022 werden de winnaars, geleid door technologieaandelen en cryptovaluta. Ten tweede wakkerden de kwartaalcijfers zorgen aan omtrent de houdbaarheid van de bedrijfswinsten en daarmee het dividend. Ten derde kregen de dividendaandelen meer concurrentie van de beleggingscategorie obligaties door de gestegen rentes.

Wij zien kansen in de relatief zwakke start van het jaar voor dividendaandelen, vooral omdat we onlangs tactisch voorzichtiger zijn geworden in onze aandelenstrategie. Aandelen met een hoog dividend kunnen worden gezien als defensief en een kernpositie in de portefeuille ten tijde van een aanhoudende inflatie en een vertraging van de economische groei.

Op lange termijn zijn dividenden meer dan de helft van het totale rendement

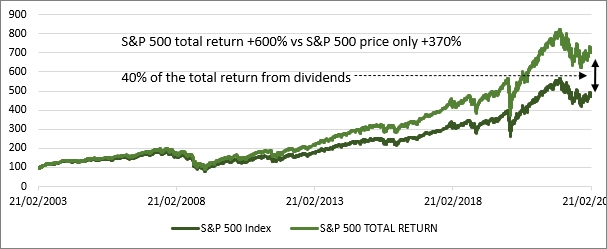

Ook op lange termijn zijn dividendaandelen aantrekkelijk. Herbelegde dividenden zijn historisch gezien goed geweest voor 40% van het totale rendement op Amerikaanse aandelen (zie grafiek). Dat percentage geldt ook ongeveer voor de Nederlandse AEX Index. In andere markten ligt dit percentage vaak nog hoger. Het effect van het dividend verstrekt zich door de tijd heen, omdat herbelegde dividenden ook weer profiteren van hogere aandelenkoersen (‘rente-op-rente’ ofwel een samengesteld rendement).

Voor beleggers zijn er veel mogelijkheden om in dividendaandelen te beleggen. Warren Buffett houdt het bij individuele aandelen. In zijn toelichting bij het jaarverslag van Berkshire Hathaway haalde hij specifiek Coca-Cola aan, een aandeel dat hij al bezit sinds 1994, en waar hij dit jaar maar liefst $704 miljoen dividend op tegemoet kan zien. De grootste dividendbetalers onder de AEX-fondsen van dit moment zijn terug te vinden in de tabel hieronder. Beleggers kunnen natuurlijk ook kiezen voor een ETF op bijvoorbeeld de S&P 500, de AEX Index of een op maat gemaakte hoog-dividendindex.

Grafiek: S&P 500 Index met en zonder herbelegde dividenden (20 jaar)

Tabel: de grootste dividendbetalers in de AEX op dit moment

| Aandeel | Dividend |

| NN Group | 7,32% |

| Philips | 5,36% |

| Aegon | 4,98% |

| Randstad | 4,97% |

| Signify | 4,57% |

| KPN | 4,44% |

| ING | 4,32% |

| Besi | 4,02% |

| Ahold Delhaize | 3,98% |

| Shell | 3,81% |

| Unilever | 3,60% |

Bron: Yahoo Finance op 28 februari 2023. Verwachte dividendpercentages voor de komende twaalf maanden op basis van de actuele beurskoers.

Geschreven door eToro’s marktanalist Jean-Paul van Oudheusden