Het was een geluk bij een ongeluk want als Engeland besloten had ook mee te doen met de nieuwe gedragsregels dan was er een verdragswijziging gekomen en het valt zeer te betwijfelen of deze goedgekeurd zou zijn door de respectievelijke parlementen en/of bevolkingsraadplegingen. Nu kan met een nieuw verdrag tussen de 17 leden van Euroland uitwerking gegeven worden aan het oorspronkelijke verdrag en een dergelijke uitwerking lijkt geen grote barricades op te werpen.

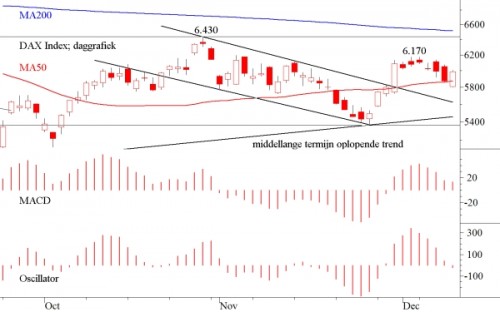

Maar dit is nog steeds lange termijn. Draghi heeft laten doorschemeren dat de ECB wel degelijk op ruimere schaal obligaties kan gaan opkopen als de discipline onder de Eurolanden hersteld is. De vraag is of hij dat nu zal gaan doen. Wij begrijpen dat de Eurotop hiervan geen voorstander was. De grafieken geven geen duidelijk antwoord maar zij zijn ook niet zonder meer negatief. Ter illustratie laten wij hieronder de daggrafiek van de Duitse DAX zien.

Figuur 1.

De DAX bevindt zich sinds begin oktober in een horizontaal kanaal. Wij hebben dit kanaal getekend met dunne lijnen. Binnen dit horizontale kanaal is een dalend kanaal te herkennen (vette lijnen) en daar is de DAX 8 dagen geleden uitgebroken. Tegelijkertijd nam hij de barrière van het 50-daags voortschrijdend gemiddelde en nu is hij blijkbaar aan een doodgewone pullback bezig. Deze pullback zou niet lager mogen gaan dan 5.600, maar hij hoeft uiteraard niet zo diep te komen.

Volgens de indicatoren was de markt tijdens het zetten van de top op 6.170 overbought. De huidige beweging omlaag is dus een normale correctie en dit spoort met de betiteling van pullback. Er is wel een lagere top gezet, maar er is nog geen lagere bodem, wat dat betreft is de strijd onbeslist, met dien verstande dat er eerder wel sprake was van een lagere top en een lagere bodem. Op dagbasis gezien bevindt de markt zich dus nog in een baisse. Alhoewel het niet gemakkelijk is om te bepalen of er van positieve dan wel negatieve divergentie sprake is, is een onduidelijk beeld moeilijk positief te noemen.

Nederland

In Nederland is AEX Index gestuit op de barrière op 306. Er zat, dachten velen, de mogelijkheid in dat de 320 zou worden gehaald, maar voor de komende periode zien wij dat niet meer zitten. Ook bij de AEX Index is het beeld van de divergentie niet duidelijk, maar er komt nog iets bij. De Call/Put ratio is fors gestegen. Nou is dat niet onmiddellijk een reden om in de put te gaan zitten, maar het is ook niet uitnodigend voor een Hiep, Hiep Hoera. Dit brengt ons er toe om te concluderen dat de komende week wel eens de week van het ontwaken zou kunnen worden.

De wereld prikt door het goede nieuws heen en constateert dat er op de korte termijn voor de € nog niets geregeld is. Ook de versnelling van de introductie van het EMS is een langere termijn doelstelling. Alleen Draghi zou met een duidelijk optreden in de obligatiemarkt als redder op kunnen treden, maar of hij de white knight zal zijn kan niet worden voorspeld. Steun vindt de koers op 296, en uiteraard op 268.

De hogere Time Frames

Dit afwachtende, negatieve beeld van de korte termijn staat in contrast met het beeld dat de hogere time frames bieden. Zowel de week- als de maandgrafieken zien er positief uit. Er is sprake van stijgende en positief divergerende indicatoren, maar uiteraard liggen er een aantal flinke obstakels op de weg. Hier ziet het er naar uit dat de markt de kansen voor het oplossen van de Eurocrisis positief inschat. Voor een uitgebreidere analyse van de hogere time frames verwijzen wij naar onze maandelijkse publicatie “De Technische Belegger”, die op aanvraag gratis te verkrijgen is.

Tot slot

Op 13 december vergadert de FED opnieuw en de mogelijkheid is nog steeds aanwezig dat zij een QE3 aankondigt. Een dergelijk bericht zou Bullish zijn, althans zeker voor de komende maanden. Anderzijds zal een betere budgetdiscipline de economische activiteiten in de Eurolanden in eerste instantie verder negatief beïnvloeden. Als Amerika – en daar ziet het naar uit omdat de republikeinen en democraten het maar niet eens kunnen worden over begrotingsmaatregelen – zich ook in een besparingswoede gaat storten, dan zal de wereldeconomie verder in een retractie, misschien wel in een recessie, worden geduwd.

Volgens de statistiek moet de komende week een goede week worden. Het derde presidentiële jaar voegt daar een extra dimensie aan toe.

Overigen

Vorige week reeds wezen wij u erop dat er van het goud, de olie, de rente en de dollar weinig te vertellen viel. Alles lag in een min of meer korte termijn consolidatiefase. Dit is nog steeds zo. Blijkbaar is de markt het met ons eens dat we moeten wachten op verdere ontwikkelingen die op dit moment niet duidelijk zijn.

Onze Strategie

In lijn met wat wij hierboven schreven wachten wij de ontwikkelingen af. Wel hebben wij afgelopen vrijdag de daad bij ons schriftelijke woord gevoegd en in de obligatieportefeuilles van onze klanten obligaties aangekocht, die in Noorse kronen zijn genoteerd. Maar onze suggesties in ons artikel van afgelopen vrijdag bleken niet allen even liquide (lees makkelijk te krijgen) te zijn. In plaats daarvan hebben wij aangekocht een lening van ABN Amro, uitgegeven in augustus van dit jaar met een rente van 4,375% en een looptijd tot 18 augustus 2015 (ISIN-code NL0009411958). De aankoopprijs was 102,5% waardoor het effectieve rendement voor deze obligatie uitkwam op 3,60% per jaar.

Post Scriptum

Wij worden erop gewezen dat de terminologie die wij gebruiken niet altijd bij alle lezers bekend is. Wij verwijzen u naar onze site vermogensbeheer www.vladeracken.nl waarop u een zeer uitgebreide woordenlijst vindt onder het hoofd ABC.

Stand van de AEX Index op het moment van schrijven (11 december 2011): 304,58

Gijsbrecht K. van Dommelen

Vladeracken BV

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Dit stuk is geen beleggingsadvies. Wie conform bovenstaande ideeën belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand.