Op basis van het Economic Confidence Model (ECM) mag een trenddraai verwacht worden rondom maandag 13 juni. Een update aan de hand van de Kondratieff-, de Kitchin- en de Wall-cyclus.

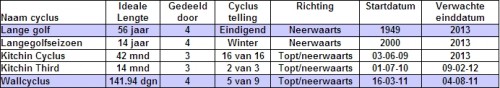

Zoals bekend kijk ik voor de vraag waar de economie naar toegaat naar de Kondratieff-cyclus, ook wel de ‘long wave’ genoemd, een lange golfbeweging van 55-65 jaar. Het aardige van zo’n grote golfbeweging is dat ze weer op te knippen is in kleinere golfbewegingen waardoor inzoomen op de huidige situatie mogelijk is.

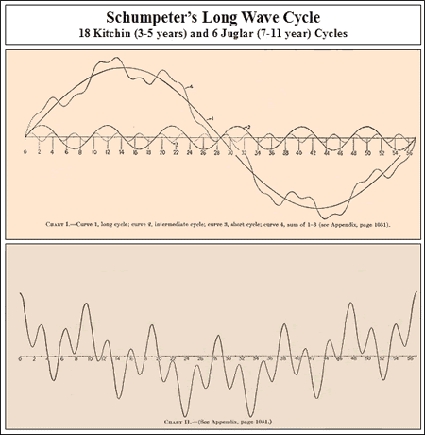

Joseph Schumpeter (8 februari 1883 – 8 januari 1950) was een hoogleraar aan Harvard die zich verdiepte in conjunctuurcycli. Schumpeter verwierp als klassiek liberaal het Keynesiaanse gedachtegoed. De lange golf zoals door Kondratieff gepresenteerd, knipte Schumpeter op in Kitchincycli (een businesscyclus van 3-5 jaar) en Juglarcycli (7-11 jaar) waarbij drie Kitchins in één Juglar paste. In totaal ging hij uit van 18 businesscycli in een standaard lange golf van 56 jaar. Zie hier Schumpeter’s onderverdeling:

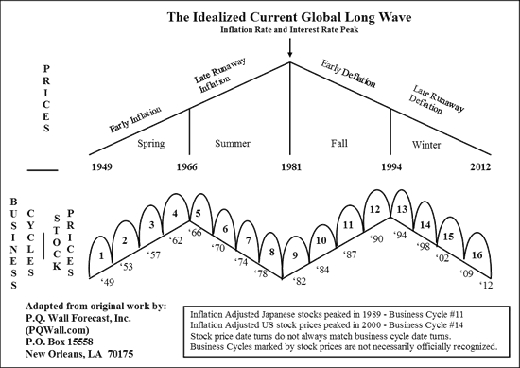

Het was uiteindelijk de verdienste van de inmiddels overleden P.Q. Wall om een langegolfmodel te presenteren met een andere indeling dan die van Schumpeter. Wall’s model was dynamischer van aard. De grote golf werd allereerst onderverdeeld in 4 seizoenen: lente, zomer, herfst en winter. Om die reden zeggen we thans dat we al weer een tijdje zijn aanbeland in de K-Winter ofwel de Kondratieffwinter. Deze seizoensbenadering zou oorspronkelijk afkomstig zijn van Oswald Spengler, de Duitse socioloog. Wall verdeelde vervolgens elk seizoen in vieren, waardoor er in totaal 16 businesscycli en niet, zoals bij Schumpeter, 18 cycli zijn. Hieronder zien we de weergave van een (geïdealiseerde) onderverdeling van de lange golf.

De onderverdeling betrekt Wall ook op de beurzen. We zien dat de beurstrend in de lente en in de herfst overwegend opwaarts is en in de zomer en in de winter neerwaarts. David Knox Barker, de auteur van het boek Jubilee on Wall Street, heeft zich met behulp van zijn eigen ‘Long Wave Dynamics’ verdiept in de benadering van Wall.

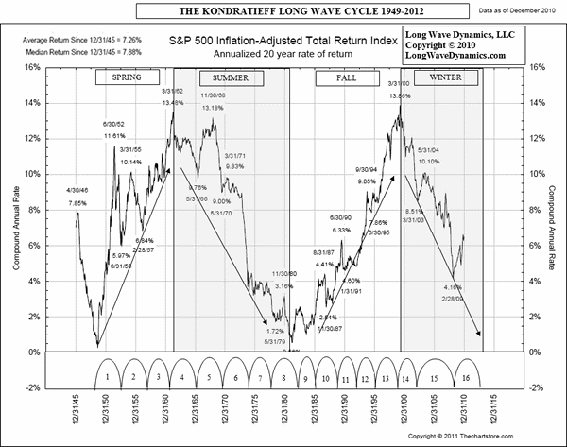

Hieronder zien we het, door Knox Barker geproduceerde, voor inflatie gecorrigeerde 20-jaars voortschrijdend gemiddelde van het rendement in de S&P 500. Daaruit blijkt dat de lente en de herfst goed zijn voor de beurzen en de zomer en de winter juist niet.

De Kitchincyclus heeft een gemiddelde lengte van 42,05 maanden met een standaardafwijking van 12,37 maanden. Het is met name de afwijking die analisten soms wanhopig maakt wanneer ze trachten in kaart te brengen wanneer een cyclus ophoudt en een nieuwe weer begint. Daar komt bij dat Kitchin en Spengler hun conclusies trokken op basis van het analyseren van de data van eind negentiende, begin twintigste eeuw, op een moment dat bijvoorbeeld de Federal Reserve (1913) nog niet was opgericht. Het ingrijpen door overheden en centrale bankiers, zeker in de laatste decennia, zorgt ervoor dat cycli worden opgerekt. Sinds de huidige lange golf in 1949 begon bedraagt de gemiddelde Kitchincyclus geen 42 maar 48 maanden ofwel 6 maanden langer dan gemiddeld.

Een verlenging van businesscycli is derhalve mogelijk, afstel van de ‘afrekening’ echter niet. Die correctie gaat met andere woorden een keer komen en dan meestal met veel geweld. De lange golf wordt als gevolg van de langere subcycli uiteraard ook verlengd. Wanneer we uitgaan van 16 cycli van (48 maanden ofwel) 4 jaar, dan krijgen we een lange golf met een lengte van 64 jaar. Zoals we hiervoor zagen, ging Schumpeter nog uit van ongeveer 56 jaar. Voegen we 64 jaar bij de start van de lange golf in 1949, dan zou de Kondratieffwinter een einde moeten nemen in 2013. We gaan er daarbij overigens gemakshalve vanuit dat overheden en centrale bankiers er niet in slagen om de laatste, 16de, Kitchincyclus nog verder op te rekken.

David Knox Barker heeft met name onderzocht in welke mate Fibonacci een rol speelde bij de duur van de cycli. Daarbij gaat hij uit van de gemiddelde, ideale, lengte en laat vervolgens zien wat de targets qua datum zijn wanneer Fibonacci op het aantal dagen wordt losgelaten.

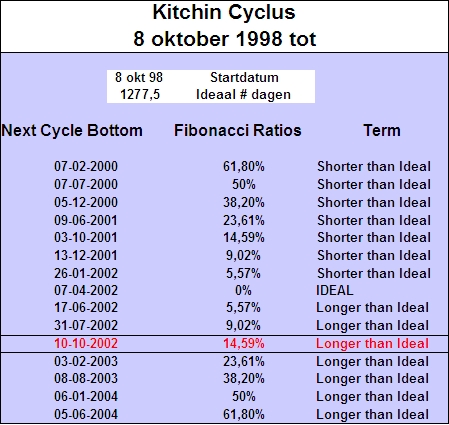

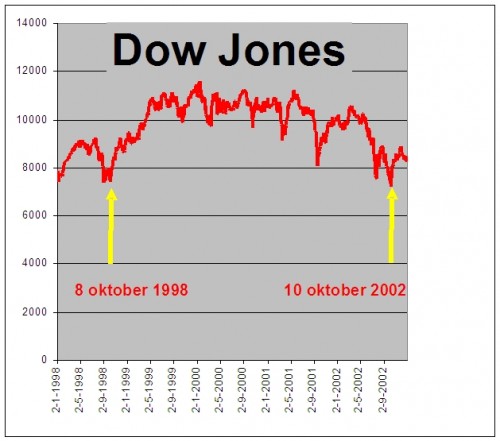

Hieronder zien we een mooi voorbeeld van een berekening van de Kitchincyclusbodem. De Dow Jones maakte een belangrijke bodem op 8 oktober 1998. Deze datum was de bodem van de 13de en tegelijk de start van de 14de Kitchincyclus. Bij een normale lengte zou deze cyclus bodemen op 7 april 2002. Echter, de cyclus was 14,59% langer dan ideaal en de Dow Jones maakte een bodem op exact 10 oktober 2002. Overigens komen de beurscycli doorgaans niet exact overeen met businesscycli.

Zie hier de grafische weergave:

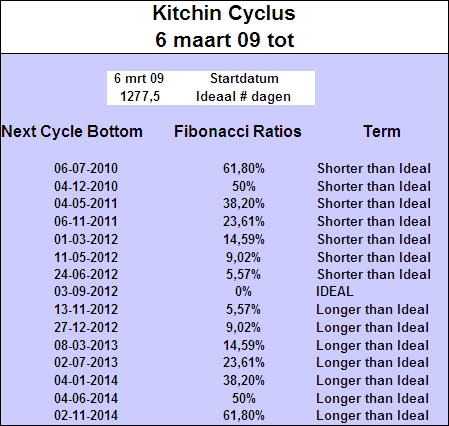

Passen we deze techniek toe op de huidige Kitchincyclus, die begon op 6 maart 2009, dan geeft dat de volgende berekening:

Bij een ideale lengte valt de bodem op 3 september 2012. Gaan we uit van de gemiddelde lengte sinds 1949, derhalve wederom zo’n 14,59% langer dan ideaal, dan komen we uit op vrijdag 8 maart 2013.

De Kitchincyclus kan onderverdeeld worden in drie subcycli, de zogeheten Kitchin 3rd. De Kitchin 3rd heeft een ideale lengte van 1/3 van 42 maanden ofwel 14 maanden en kan op zijn beurt weer opgesplitst worden in vier subcycli. Deze vier subcyli, Wallcycli genaamd (vernoemd naar Wall), hebben een lengte van ¼-gedeelte van 14 maanden ofwel 141,94 dagen. Hier zien we een overzicht van de tellingen teneinde te weten waar we ons ongeveer bevinden.

We zien dat de Wallcyclus weer door vier gedeeld kan worden voor de Quarter Wall (QW) met een lengte van ongeveer 35,48 dagen. Daarna is zelfs nog een verdere deling door vier mogelijk voor de QQW met een lengte van 8,8 dagen. Gemiddeld maken we derhalve om de 8,8 dagen een bodem op de beurzen in de vorm van een QQW.

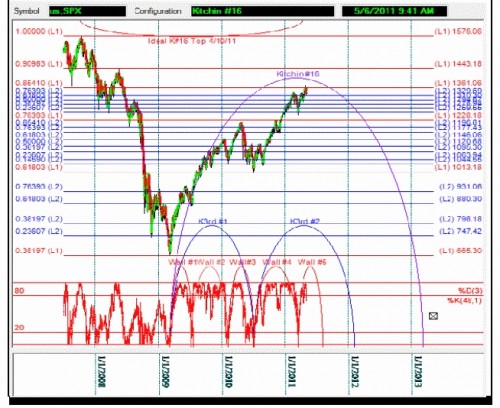

Een grafische weergave van de Kitchin-, de Kitchin Third- en de Wallcyclus ziet er als volgt uit:

Knox Barker gebruikt overbought- en oversoldsituaties in de Stochastics om de toppen en de bodems te markeren.

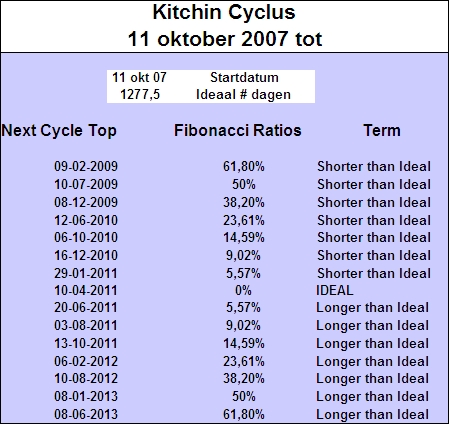

Op dezelfde manier als dat we bodems berekenen, kunnen we ook toppen berekenen. De all time high in de Dow Jones werd gemaakt op 11 oktober 2007. Bij een ideale lengte zou de Kitchincylus toppen op 10 april 2011:

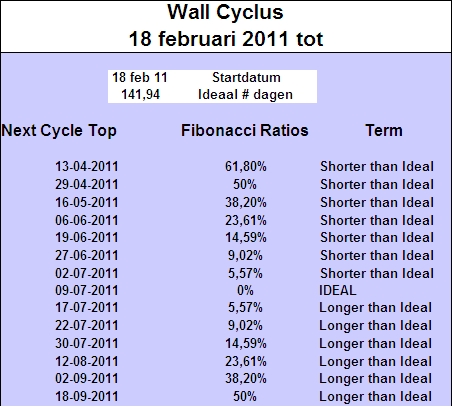

Zoomen we verder in op de Wallcyclus dan zien we, berekend vanaf de top in de vorige Wall-cyclus op 18 februari 2011 een ideale top op 9 juli 2011:

De vorige, vierde, Wallcyclus was relatief lang, zodat verwacht mag worden dat de huidige cyclus wat korter is. Voorlopig heeft de Dow Jones zijn hoogste punt gezet op maandag 2 mei jl. op 12876 punten. Zie de berekening hiervoor: vrijdag 29 april, dus 1 handelsdag voor 2 mei, gaf een mogelijke top aan die 50% korter was dan ideaal. Het is derhalve goed denkbaar dat 2 mei de top van het jaar en van de huidige Kitchincyclus vormt. Komt er toch nog een rally naar een hogere top, dan – zie nogmaals de berekening – is 6 juni a.s. een target voor een top.

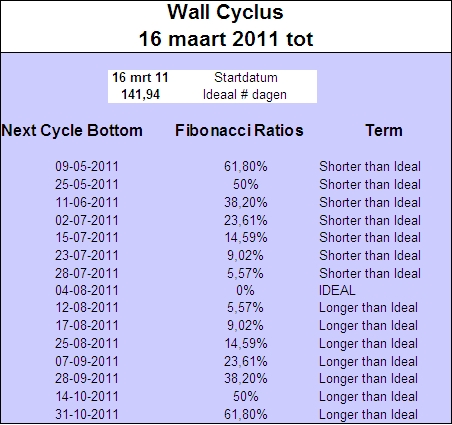

Wanneer 2 mei de top vormt, is een vroege bodem in de Wallcyclus mogelijk op 11 juni:

Dit is interessant gelet op hetgeen ik eerder schreef over het draaipunt volgens het model van Martin Armstrong.

Zie hieronder hetgeen mijn Spiral Calendar aangeeft. Twee belangrijke draaipunten in de Dow Jones, één op 6-8 juni en één op 10-13 juni. De eerste sluit aan bij een mogelijke top op 6 juni, de tweede sluit aan bij een mogelijke bodem op 10-13 juni:

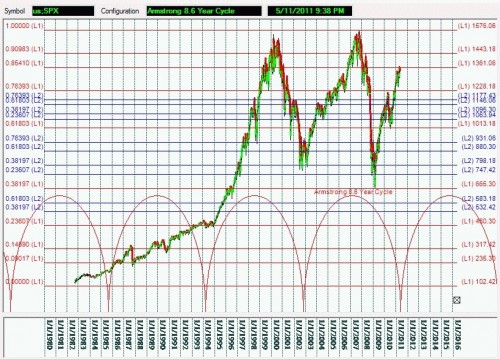

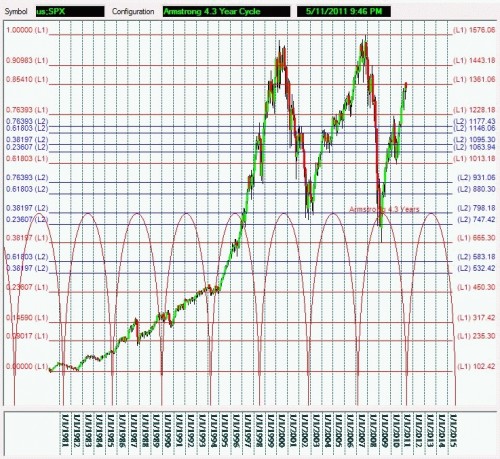

Onlangs heb ik met David Knox Barker wat mailverkeer gehad over de cyclus van Martin Armstrong. Hij heeft daarop de 8.6 Year Cycle en de 4.3 Year Cycle vanaf 13 juni 2011 terug laten rekenen tot 1980. Dit was het resultaat.

Klik met de muis op de grafieken voor een vergroting (openen in nieuw venster)

Het is frappant om te zien hoezeer draaipunten op de beurzen samenvallen, soms invers, met toppen en bodems in de cycli van Armstrong. Kijkend naar de huidige top in de grafieken en hoe zeer die samenvalt met de Armstrongcyclus, heeft het er alle schijn van dat we rond 10-13 juni een trenddraai tegemoet gaan. Boer, pas op je kippen.

Elmer Hogervorst

http://weblog.goudtekoop.nl

3 gedachten over “Boer, pas op je kippen”

Soms begrijp ik niet alles, er zijn drempels, maar het valt in elk geval op dat ik meer en meer mensen de gordel zie om doen terwijl ze normaal zonder denken te kunnen, from we Brittisch is hier er eentje http://www.youtube.com/watch?v=3JZ_kbaGqyo

En dank je voor het overzicht.

Griekenland valt half juni om??

Ik volg toch altijd mijn eigen strategie: ongeacht wat de markt doet koop ik

elke maand wat goede dividend-aandelen voor de lange termijn en houd wat speelgeld over voor calamiteiten. En reageer pas als er wat gebeurd en niet op speculatie’s wat er ‘mischien’ staat te gebeuren. De beruchtste woorden op de beurs zijn immers: mischien,waarschijnlijk,het zou kunnen. Als iemand het voor 100% zeker zou weten hield ie dat mooi voor hem zelf. Krijgt de beurs een dreun dan ben ik een koper voor de lange termijn en zeker geen opties o.i.d.

Ik houd altijd maar in mn achterhoofd dat wat iedereen weet, maakt mij niet meer heet,dus als iedereen op een klap wacht komt ie vaak niet. Het zou mij niet zeer doen als er niks gebeurd en mocht er toch iets van een crash komen mijn orders liggen al in de markt want iedereen weet dat als het druk word alle site’s hier in Nederland overbelast zijn : dan ben je te laat! Als je geschoren word moet je stil zitten. Overigens vind ik dat Elmer er weer een goede column van gemaakt heeft.

OEPS !! op http://www.adnbeursanalyse.nl word bij de maandgrafiek van de AEX gesteld dat ie uit de stijgende wig naar beneden is gebroken: koersdoel nu 130 punten!!

ja u leest het goed : honderddertig punten!!