Het lijkt erop dat als één van de laatste indices ter wereld nu ook de AEX definitief is uitgebroken. Het goede werkgelegenheidcijfer van afgelopen vrijdag kan op korte termijn de beurs verder ondersteunen. Hoewel het te ver gaat om in deze column uitgebreid in te gaan op de lange termijn vooruitzichten van de AEX, denk ik dat deze helemaal zo slecht nog niet zijn. Vooral de instroom van gelden van obligatiebeleggers die op zoek gaan naar hoog dividend aandelen kan de AEX verder ondersteunen. Juist zwaargewichten in de AEX zoals RD en KPN bieden dit hoge dividend.

Uitgetrokken driepoot

In sommige van mijn vorige columns heb ik al eerder een driepoot behandeld. Een driepoot is een gekochte call en een geschreven put met dezelfde looptijd en uitoefenprijs in combinatie met een geschreven call. Uiteraard heeft de geschreven call een hogere uitoefenprijs. Omdat er toch genoeg beren op de weg zijn opteer ik niet voor een klassieke driepoot, maar voor een uitgetrokken driepoot.

Stel we tuigen de volgende constructie op:

| Koop call AEX dec 2011 uitoefenprijs 320 | 43,50 |

| Verkoop put AEX dec 2011 uitoefenprijs 280 | 12,00 – |

| Verkoop call AEX dec 2011 uitoefenprijs 400 | 8,15 – |

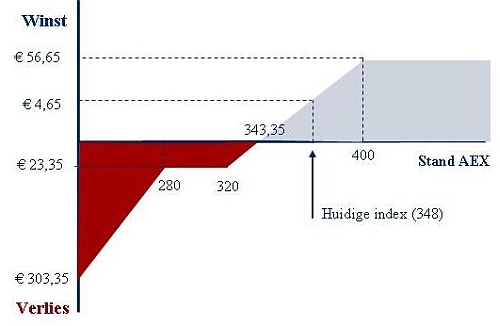

Per saldo investeren we € 23,35. De AEX noteert op dit moment 348 punten. Als we de AEX als een aandeel beschouwen dan kopen we de AEX dus op een koers van 320 (de uitoefenprijs van de gekochte call) plus de investering van € 23,35 is 343,35. Bijna 5 punten onder de huidige stand. Dit lijkt gratis geld, maar dat is het natuurlijk niet. Als ik er gemakshalve even vanuit ga dat de AEX een gemiddeld dividendpercentage heeft van 3 %, dan zal de AEX alleen op basis van dit dividend volgend jaar met ruim 10 punten dalen.

Wat zijn nu de scenario’s?

Uiteraard is het beste scenario een flink stijgende beurs. Elke punt stijging in de AEX levert ons rendement op. Vanwege de geschreven call is de winst wel gemaximaliseerd bij een indexstand van 400. Mocht de AEX in december volgend jaar 400 punten of hoger staan dan behalen we onze maximale winst van 80 (400 – 320) minus de investering van 23,35. Per saldo een winst van € 56,65. In percentages uitgedrukt is dat een rendement van bijna 143 % in ruim 1 jaar.

Het break-even punt ligt op 343,35. Alles daarboven is winst. Elke punt stijging in de AEX levert 1 euro winst op. Stel dat de AEX eind volgend jaar 353,35 noteert dan is de constructie € 33,35 waard. Immers de geschreven call en put lopen waardeloos af en de gekochte call is 33,35 waard.

Het slechtse scenario is een flink negatieve beurs. Een AEX van 280 punten of lager betekent dat we de “aandelen” AEX moeten bijkopen op 280. Stel nu eens dat de AEX in december 2011 200 punten noteert. In dat geval is onze callspread waardeloos en noteert de geschreven put € 80. Per saldo is de constructie dus min 80 euro waard. Tel hierbij de investering op van 23,35 en dan komen we uit op een verlies van 103,35. Als de AEX nul punten noteert dan hebben wij een verlies van € 303,35 (280 + 23,35).

Standen tussen de 280 en 320 leveren allemaal een verlies op van € 23,35. Daaronder is elke punt 1 euro verlies bovenop onze inleg.

Als u deze column leest (en uiteraard doet u dat) dan belegt u waarschijnlijk al in aandelen. Deze constructie komt dan bovenop uw bestaande posities. Uit bovenstaande blijkt ook dat dit een vrij agressieve constructie is. Mijn advies is dan ook deze constructie slechts klein te doen en vooral ook alleen maar te kopen als u snapt wat de kansen en risico’s zijn.

Daarnaast brengt de uitgetrokken driepoot een marginverplichting met zich mee van € 7 .200.

drs Richard H.J. de Jong RBA is adjunct directeur vermogensbeheer bij Van Lieshout & Partners N.V. Privé en voor zijn cliënten heeft hij geen positie in aandelen en opties AEX. Uiteraard wel in de onderliggende aandelen en opties op de onderliggende aandelen. De redactie heeft geen posities in de genoemde beleggingen. Op dit artikel is onze disclaimer van toepassing.

4 gedachten over “Uitgetrokken driepoot AEX”

Geachte lezer,

Ik zie dat de afgebeelde grafiek helaas niet correct is. Ik zal deze grafiek in de loop van de ochtend laten aanpassen. Mijn excuses.

Richard de Jong

Een mooie driepoot met een investering van € 2.335,- maximaal winst van

€5.665,00 en een verlies van met een stand AEX van bv. 195 € 10.835,00

Maar is hij wel zo mooi, de komende 6 maanden zal de Dow nog wel boven de of rond de 11.000 punten blijven hangen met de maandelijkse input van de miljoenen

dollars, afgestudeerd aan de Vrije Universiteit in de fin.economie zou ik van u wel eens een inschatting willen weten wat er daarna gaat gebeuren?

Een dollar die minder waart wordt, landen die elkaar niet meer gaan steunen

nederlanders of duitsers gaan echt niet meer betalen of komen in opstand voor opmaak economie als de pig landen of bv China versus Amerika.

Inmiddels is de juiste grafiek geplaatst.

Geachte heer Albert,

Ik vrees dat ik uw vraag / vragen niet volledig begrijp. Zoals altijd bij een driepoot (uitgetrokken of niet) hebben we een stijging van het onderliggende aandeel / de index nodig. Ik begrijp dat u er vanuit gaat dat de Dow voorlopig gelijk zal blijven. Waarschijnlijk zal de AEX dan grosso modo ook gelijk blijven. In dat geval zal de driepoot een bescheiden winst opleveren.

U gaat er vanuit dat de dollar minder waard (waart?)wordt. Uiteraard kan dat best gebeuren, alleen is dat nog zeer onzeker. De beste beleggers ter wereld houden zich niet bezig met de ontwikkeling van een valuta. Dus ik al helemaal niet. Daarnaast heb ik wel een mening over de beurs (een gematigd positief 2011) maar elke belegger weet dat hij/zij zijn mening continue moet bijstellen. Nieuwe feiten leveren vaak nieuwe koersdoelen op.

Hoewel ik denk dat de beurs de komende maanden gematigd positief zal zijn (beurs is uiteindelijk afhankelijk van bedrijfscijfers en die zullen voorlopig goed blijven. Waardering is ook gematigd) en de driepoot een mooi rendement kan opleveren, hanteer ik altijd een stoploss. Mijn verlies is dan beperkt. Tevens is het uiteraard zaak, vooral bij dit soort constructies, om op tijd winst te nemen.

Wellicht niet het antwoord waar u op hoopt, maar ik schrijf dan ook een optiecolumn. Mijn macro-economische visie danwel mijn visie over een bedrijf behandel ik meestal zeer summier. Hoe ik over een index/aandeel denk, blijkt wel uit mijn optieconstructie.

Met vriendelijke groet,

Richard de Jong