Wal-Mart Stores, de grootste retailer ter wereld met meer dan 2,2 miljoen werknemers, heeft in de Verenigde Staten een zeer dubieuze reputatie als werkgever. In 2014 kwam naar buiten, dat het sommige van zijn werknemers zo weinig betaalde, dat die een beroep moesten doen op aanvullende bijstand van de overheid. In de Verenigde Staten betekent dat, dat ze voedselbonnen kregen die ze wel geacht werden bij de werkgever te besteden.

Het zal daarom weinig mensen bevreemden dat de arbeidsrelaties bij Wal-Mart Stores naar een dieptepunt waren gezakt. Die relaties waren zo slecht dat het personeel in de drukste tijd van het jaar, de weken naar Kerstmis, kort gingen staken. Het was dan ook ‘breaking news’ in de VS toen het bedrijf in februari van dit jaar aankondigde de lonen te gaan verhogen voor alle medewerkers in de VS. Stapsgewijs gaat het laagste salaris naar $ 10 per uur. Volgens het management van Wal-Mart gaat de loonsverhoging het bedrijf $ 1 miljard kosten.

Beleggers reageerden negatief op dit bericht, want onder meer door de loonsverhoging zal de groei in 2015 niet uitkomen op 4%, maar hooguit op 1% – 2%. De winst per aandeel zal uitkomen op een bedrag ergens tussen $ 4,70 en $ 5,05. De toch wel grote marge is het gevolg van de sterke dollar, waardoor de bijdrage uit de rest van de wereld gaat tegenvallen. Wal-Mart is niet het enige Amerikaanse bedrijf dat zucht onder de nadelen van de sterke dollar. In het laatste kwartaal daalde de omzet van Wal-Mart Internationaal met 3,9% in vergelijking met een jaar eerder. Gecorrigeerd voor valuta’s steeg de omzet echter met 3%.

De loonsverhoging betekent niet dat het management plotseling bevangen is geraakt door een golf van altruïsme. Het is veeleer de uitkomst van een serie koele observaties. De nieuwe ceo Doug McMillon kwam een jaar na zijn aantreden tot de conclusie dat het serviceniveau bij de doorsnee Wal-Mart Store danig te wensen overliet. De winkels oogden niet aantrekkelijk en dat was te merken aan de verkopen. Het lage serviceniveau hing volgens de nieuwe ceo nauw samen met het hoge personeelsverloop. Het steeds maar moeten inwerken van nieuw personeel kwam de service niet ten goede, zo stelde het management vast.

Daar komt nog bij dat op de arbeidsmarkt van de Verenigde Staten de eerste tekenen van krapte zichtbaar zijn. Waren er in december 2014 nog ‘maar’ 4 miljoen vacatures, in januari waren er dat al 5 miljoen. Het aanbod groeit maar het aantal werklozen neemt af. Het ziet er naar uit, dat Wal-Mart Stores de krapte voor wil zijn en dus de lonen verhoogt om zo aantrekkelijker te worden als werkgever. Daar past ook bij dat de loopbaanperspectieven voor de doorsnee werknemer gaan verbeteren.

Wal-Mart wil niet alleen het niveau en de betrokkenheid van zijn personeel verhogen, het is ook druk doende zijn productaanbod te verbeteren. Zo moet het aanbod van versproducten omhoog om de concurrentie van de supermarktketens beter te kunnen beantwoorden. Sowieso gaat het bedrijf meer aandacht besteden aan de kwaliteit van zijn kruidenierswaren. Daartoe is het management van de diverse onderdelen opgeschud en vernieuwd. Om het klantgemak te verbeteren blijft Wal-Mart ook in het lopende jaar fors investeren in e-commerce. Daar is dit jaar een bedrag tussen $ 300 – $ 400 miljoen voor uitgetrokken. E-commerce groeide met maar liefst 22% in het afgelopen jaar.

De meeste analisten zijn, in tegenstelling tot veel beleggers, wel positief over de stappen die Wal-Mart aan het zetten is. Ze zien het als een investering in de toekomst. Wel stellen ze vast, dat het lopende jaar voor beleggers wel eens een mager jaar kan worden. Er lijken weinig positieve kansen in het verschiet te liggen, waardoor de koers een forse impuls krijgt. Daar staat tegenover dat de kans op een negatieve impuls evenmin groot is. Wal-Mart heeft al laten weten, dat de groei over het lopende jaar beperkt zal zijn. Dat alles maakt het aandeel niet aantrekkelijk voor de offensieve portefeuille. Er is evenmin een koopadvies voor de defensieve en gebalanceerde portefeuille, omdat het aandeel bij gebrek aan perspectief aan de dure kant is. Wie het aandeel in portefeuille heeft, kan het gewoon houden in afwachting van betere tijden!

Figuur 1 Kerncijfers voor Wal-Mart Stores

Koers $ 81,35

Defensieve en gebalanceerde portefeuilles: Houden tot $ 85

Procter & Gamble is aan het afslanken

Koers $ 82,31

Offensieve portefeuille: Kopen $ 93; Verkopen $ 99

De afgelopen jaren hebben veel bedrijven zich bijzonder ingespannen om het de beleggers naar de zin te maken. Veel bedrijven zaten op stapels cash, omdat ze amper of niet investeerden uit onzekerheid over de richting van de economie en vanwege het gebrek aan koopkracht bij de consument. Dividenduitkeringen werden verhoogd en voor miljarden werden eigen aandelen ingekocht. Procter & Gamble is geen uitzondering op deze regel. In 2014 keerde het bedrijf een bedrag van $ 3,6 miljard uit. Voor een bedrag van $ 4,3 miljard kocht het bedrijf eigen aandelen in.

Bijna 80% van de vrije kasstromen ging daarmee richting de aandeelhouder. Voor 2015 is voorlopig een bedrag gereserveerd van $ 12 miljard.

Aandeelhouders zijn echter rupsjes nooit genoeg, die altijd maar meer willen. Activistische aandeelhouders zijn in de afgelopen jaren gaan speuren naar ‘de verborgen waarde’ binnen bedrijven en zijn vervolgens met toenemend succes gaan eisen, dat grote bedrijven zich gaan opsplitsen om die verborgen waarde naar buiten te brengen en uiteraard uit te keren aan aandeelhouders in de vorm van superdividenden. Bedrijven als Pepsico, Pfizer, Unilever en bijvoorbeeld Akzo Nobel mogen zich verheugen in de bijzondere belangstelling van activistische aandeelhouders.

Volgens Bloomberg krijgen deze aandeelhouders steeds vaker hun zin. In 2014 hebben meer bedrijven dan ooit tevoren zich op te splitsen of in ieder geval minder renderende onderdelen in de verkoop te doen. De rationale was steeds dat de marktwaarde van het afgeslankte bedrijf zou groeien. Ook deze mode is niet voorbij gegaan aan P&G. In februari van 2014 maakte ceo Lafley wereldkundig, dat hij de bezem door het bedrijf zou gaan halen. Niet minder dan 100 merken zouden verkocht worden, uit het assortiment verwijderd of met andere merken samengevoegd. In de nieuwe toekomst zal P&G 10 productcategorieën tellen met in totaal 65 merken. In zeven van deze tien categorieën is P&G marktleider en in de resterende neemt het een 2de plaats in. De nadruk komt te liggen op Huishoudelijke Producten en Personal Care. Het hele proces van wikken en wegen moet aan het einde van 2016 afgerond zijn, zodat in 2017 het nieuwe P&G zich aan de wereld kan presenteren.

In 2014 is het lot bezegeld van in totaal 35 merken. Het bekendste slachtoffer van de vernieuwingsdrift is waarschijnlijk Duracell, bekend van zijn batterijen. Het ging voor $ 4,7 miljard over in de handen van niemand minder dan Warren Buffett. Ook voor 2015 staan waarschijnlijk enkele opzienbarende transacties op stapel. Tijdens een bijeenkomst met analisten in februari van dit jaar liet ceo Langley zich zeer kritisch uit over het segment Beauty. Dat is op zijn minst opzienbarend, want in zijn eerste termijn als ceo van P&G was hij het, die Beauty zag als een van de nieuwe pilaren van Procter & Gamble. In 2014 had het segment Beauty een omzet van $ 19,5 miljard ofwel ongeveer 23% van de totale omzet. Overigens zal niet het hele segment de deur uitgaan. Personal Care valt ook onder Beauty en juist het ‘oude’ Personal Care moet een pijler worden van het nieuwe P&G.

Procter & Gamble schudt zijn organisatie niet zo fors op om alleen maar aandeelhouders te behagen. Het bedrijf moet wel iets doen, omdat het bedrijf moeite heeft om te groeien. In het laatste kwartaal van 2014 bedroeg de organische groei slechts 2%. De winst per aandeel daalde van $ 1,15 in 2013 naar $ 1,06. De daling van de wpa is eerst en vooral te wijten aan negatieve valuta-effecten. Daarvoor gecorrigeerd kwam er een stijging uit de bus rollen van 7%. Als we de valutaeffecten mee laten wegen bij de ontwikkeling van de omzet, dan is er geen groei maar een daling van 4%. Zoals zoveel andere internationaal werkende bedrijven heeft P&G heel veel last van de duurdere dollar. De heftige internationale concurrentie maakt het steeds moeilijker om de nadelen van de dure valuta te compenseren door prijsverhogingen. Het management van P&G gelooft niet dat het nadeel van de dure dollar in 2015 zomaar zal verdwijnen. Voor heel 2015 heeft het een negatief valuta-effect ingecalculeerd van 5%. Daardoor zal de omzet 3% tot 4% lager uitvallen, evenals de winst per aandeel.

Procter & Gamble heeft niet alleen te kampen met een onwillige valuta die veel kopzorgen baart. Ook op de thuismarkt marcheert het niet naar wens. Weliswaar zegt P&G harder te groeien dan de markt maar dat is vooral te danken aan intensieve promotionele activiteiten van P&G. Het bedrijf zet daarin veel meer stappen dan de markt. Meer dan een derde van alle producten gaat met korting de deur uit. P&G is in dat opzicht onbetwist koploper. De vraag is, of dit tij nog te keren is. Zal de consument op de duur nog wel bereid zijn het volle bedrag voor de producten van P&G te kopen?

Voor de korte termijn ziet het er met andere woorden niet echt goed uit voor P&G. Het ziet er bovendien naar uit dat de verwachte sterke opleving van de economie in de VS achterwege zal blijven. Er komen steeds meer aanwijzingen dat die opleving gaat tegenvallen. Voor beleggers kan 2015 daarom uitlopen op een teleurstelling en moet hij maar over 2015 heen kijken naar 2016. In dat jaar moeten de eerste contouren van het nieuwe P&G zichtbaar worden. Dat laat zich vertalen in betere marges en dus in een betere winstgevendheid. Wie het aandeel heeft, hoeft het niet te verkopen. Wie het nog niet in zijn portefeuille heeft, doet er goed aan even een pas op de plaats te maken. Het aandeel hoort weer wel thuis in de offensieve portefeuille en is uitermate geschikt voor beleggers die willen voorsorteren op toekomstig herstel!

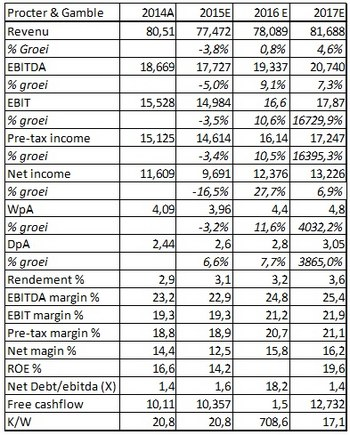

Figuur 2 Kerncijfers Procter & Gamble

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.