Yasushi Mieno, de toenmalige nieuwe chef van de Japanse centrale bank, heeft in 1989 een ingrijpende maatregel genomen: hij verhoogde de basisrente. Dit was een reactie op de enorme vastgoedzeepbel die zich in het voorgaande decennium in Japan had gevormd. Mieno wilde grenzen stellen aan de uit de hand lopende kredietmarkt, maar ging te ver. Binnen een jaar nam de Bank of Japan (BoJ) zes rentestappen, wat de vastgoedmarkt op de rand van de ineenstorting bracht. Dit had ook gevolgen voor de Japanse kapitaalmarkt en economie: de Nikkei-index daalde binnen een jaar met 40 procent en de Japanse economie belandde in een decennialange crisis.

Herstel van de Nikkei-Index

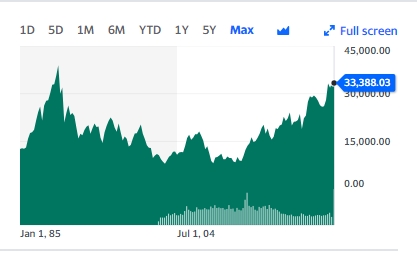

De Nikkei-index is inmiddels bijna volledig hersteld. In juli bereikte de Nikkei met 33.772 punten het hoogste niveau sinds 1990. Europese beleggers hebben hier echter weinig van gemerkt. Onder de streep was de Japan-rally van de afgelopen twee jaar voor hen een nulsumspel. De Nikkei steeg sinds begin 2021 met bijna 22 procent. Maar de Japanse yen devalueerde in dezelfde periode met 24 procent ten opzichte van de euro.

De Zwakte van de Yen

De zwakte van de yen is te wijten aan het unieke monetaire beleid van de BoJ. Sinds de ramp in de jaren 90 houdt ze de rente bijna op nul. De staat maakte gebruik van de gunstige financieringsvoorwaarden om op grote schaal obligaties uit te geven. Institutionele beleggers zoals pensioenfondsen kochten de obligaties en verkochten ze aan de BoJ, die zo ongeveer de helft van de staatsschuld op haar boeken nam. De industriële natie veranderde in een reëel laboratorium voor de Modern Monetary Theory (MMT), die stelt dat onbeperkte schulden mogelijk zijn – en de staatsbegroting werd een tijdbom.

De Inflatie en de Toekomst

De meer dan tweevoudige BNP-schuld van Japan is nauwelijks nog te financieren zodra er aanzienlijke rente op verschuldigd is. De BoJ is daarom betrokken bij de grootste carry-trade ter wereld: als de rendementen op staatspapier stijgen, moet zij als koper optreden om de rendementen kunstmatig laag te houden. Dit werkte jarenlang verrassend goed. Maar nu halen de principes van het begrotingsbeleid de Japanse staat in. Want deze vorm van geldschepping is een ideale inflatiemotor. Nadat Japan lange tijd immuun was voor prijsstijgingen en in 2020 zelfs in deflatie belandde, kwam er sinds 2021 weer vaart in de inflatie. Sinds begin 2022 is de inflatie terug en bereikte in januari een hoogtepunt. Hoewel dit met 4,3 procent relatief gematigd was, houdt de inflatie langer aan dan de BoJ zou willen.

Conclusie

De monetaire autoriteiten namen daarom begin augustus opnieuw een historische stap: de rendementen op staatspapier mogen nu stijgen. Dit brengt de staat in het nauw. Door de hogere rente in het buitenland kon hij schulden winstgevend beleggen, en de devaluatie van de yen verhoogde de waarde van buitenlandse activa. De rendementsverschillen smelten nu weg, de val van de yen zou moeten eindigen bij een monetaire wending. Voor Europese Japan-beleggers zou de situatie daarmee kunnen omdraaien: een comeback van de yen zou hen ten goede komen, maar de Japanse economie staat voor nieuwe uitdagingen. Het is dus van cruciaal belang voor beleggers om de ontwikkelingen in Japan nauwlettend in de gaten te houden.

Bron: Wiwo