Elke belegger die het afgelopen jaar geen blootstelling had aan de zogeheten Magnificent Seven of, belangrijker nog, Nvidia of andere AI-gerelateerde aandelen, zou de markt waarschijnlijk niet hebben overtroffen. De markt is aangestuurd door een zeer beperkte set aandelen. Hoe langer de rally aanhield, hoe meer fondsmanagers gedwongen werden om in de Magnificent Seven te stappen om vast te houden aan belangrijke benchmarks voor de aandelenmarkt. Hierbij liggen gevaren op de loer, stelt Peter Garnry, aandelenstrateeg van Saxo.

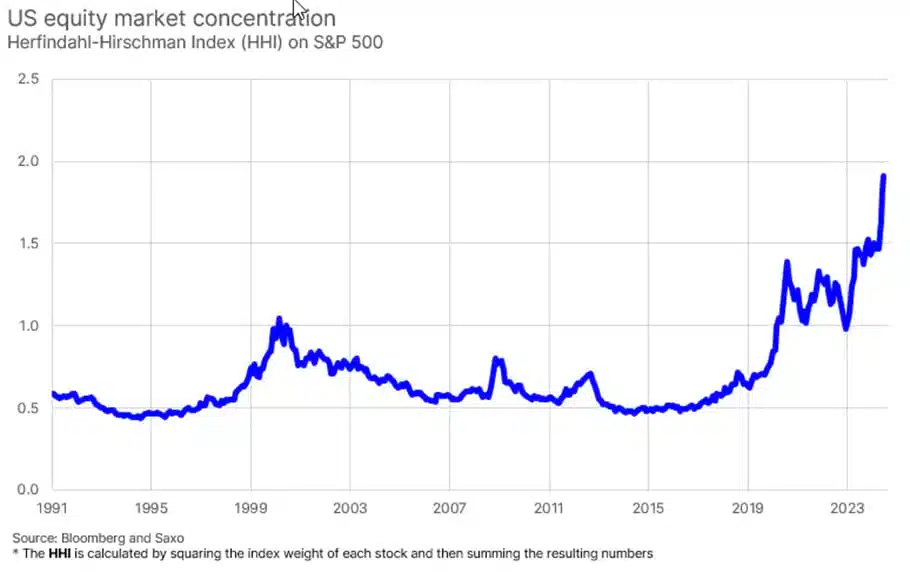

De Amerikaanse aandelenmarkt heeft concentratieniveaus bereikt die verder gaan dan alles wat we in meer dan 30 jaar hebben gezien. De snelheid waarmee deze zich ontwikkelt is fascinerend en beangstigend tegelijk. Actief beleggen in aandelen moeilijker is dan ooit en passief beleggen is succesvol.

Bron: Bloomberg/Saxo

Maar er zal een dag komen waarop de concentratie op de aandelenmarkt piekt en dat zal de dag zijn waarop markten veranderen en alles buiten megacaps en de Magnificent Seven (Microsoft, Apple, Nvidia, Alphabet, Amazon, Meta and Tesla) betere relatieve rendementen zal bieden. Net zoals grote banken het financiële systeem in 2008 kwetsbaar maakten, is de extreme concentratie op de aandelenmarkt van vandaag een bron van kwetsbaarheid in de aandelenmarkten en de portefeuilles van de meeste beleggers.

De Amerikaanse aandelenmarkt is twee keer zo geconcentreerd als tijdens het hoogtepunt van de dotcombubbel in 2000. Goldman Sachs schreef eerder dit jaar een notitie over de concentratie op de Amerikaanse aandelenmarkt in een langer historisch perspectief, waaruit blijkt dat de markt sinds 1932 niet zo geconcentreerd is geweest. Dit feit alleen al zou elke individuele belegger even aan het denken moeten zetten over portefeuillerisico’s en diversificatie: heb ik te veel blootstelling aan Magnificent Seven, Nvidia of AI-aandelen in het algemeen?

Staat ons een ramp te wachten?

Naast de toenemende concentratie op de aandelenmarkt, is er nog een ander risico dat zich op de financiële markten opbouwt en dat is tegenwoordig op ieders lippen. Het is de ongebruikelijke kalmte van de Amerikaanse aandelenmarkt en een bepaalde optiestrategie die deze kalmte versterkt en de rendementen gladstrijkt. Hebben we dit niet eerder gezien? Ja, in 2017 en begin 2018, vóór de grote VIX-explosie en de scherpe uitverkoop van aandelen in februari 2018.

De S&P 500 heeft sinds 21 februari 2023 geen enkele dag een daling van meer dan 2% meegemaakt. We hebben slechts acht handelsdagen gehad met een enkele dag een daling van meer dan 1% sinds de huidige bullmarkt begon op 27 oktober 2023. Dit is vrij uitzonderlijk, maar ook iets wat we eerder hebben gezien. De ingetogen marktvolatiliteit is als het comprimeren van gas in een bus. Op een gegeven moment wordt de druk te hoog en barst er iets.

Uitverkoop van aandelen

Op een gegeven moment krijgen we een gebeurtenis (het zou kunnen zijn dat Nvidia winstramingen mist, een reeks slechte macrocijfers, een geopolitieke trigger, een ontwikkeling in de Amerikaanse verkiezingen) die een brede uitverkoop van aandelen in gang zet.

Dit zou op zijn beurt een grote sprong in de VIX-index kunnen veroorzaken. Dan moet deze grote optiehandel op Wall Street plotseling snel worden teruggedraaid. Met een zo hoge concentratie op de aandelenmarkt kan de hele terugdraaiing worden versterkt en chaos veroorzaken op de markten. Het is bijna onmogelijk om te voorspellen wanneer de zaken uit elkaar kunnen vallen, dus het enige verstandige om te doen is om na te denken over diversificatie, zodat de portefeuille de volgende schok van aandelenvolatiliteit kan doorstaan.